No primeiro artigo dessa série, analisamos o projeto de reforma do IR, o qual aumentava a carga tributária, além de trazer uma série de outros entraves e maldades. O projeto foi substituído, e apresentado pelo relator em 13 de julho. De modo que passamos a analisar agora o projeto substituto, o qual pode ser baixado por aqui (Substitutivo ao Projeto de Lei no 2.337, de 2021).

Algumas distorções foram corrigidas no substituto: holdings patrimoniais voltaram a ser tributadas no lucro presumido, não há tributação na distribuição de dividendos entre empresas do mesmo grupo, a redução da alíquota do IRPF passou de 5% para 12,5%, dentre outros pontos.

Por outro lado, a alíquota da tributação de dividendos se manteve em 20%, o limite de renda para utilização do desconto simplificado na declaração de ajuste continua em R$40mil/ano, JCP deixara de ser dedutíveis, assim como o PAT.

No primeiro projeto, colocaram o bode na sala. No substituto, deram um banho no bode; já melhorou, ficamos mais aliviados, mas o bode ainda está lá…

Tributação da pessoa física

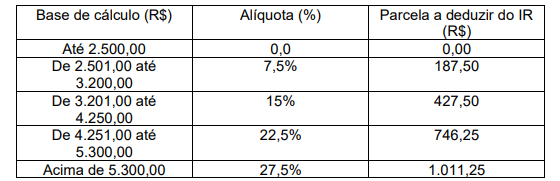

Aqui, nada alterou em relação ao projeto: a faixa de isenção subiu para R$2.500,00/mês (como já dissemos no artigo anterior, essa turma já não pagava nada), e para renda superior a R$ 40 mil/ano não será possível utilizar o desconto simplificado de 20% da renda. É aumento de carga tributária na veia.

No primeiro artigo mostramos que essa alteração ia aumentar a arrecadação (e não diminuir) em pelo menos R$ 5 bi. A Receita Federal do Brasil (RFB) reconheceu que a previsão é de aumento de R$ 8 bi.

Ou seja, até o bom mocismo do projeto (o suposto aumento da isenção) vai gerar rendimentos para o fisco.

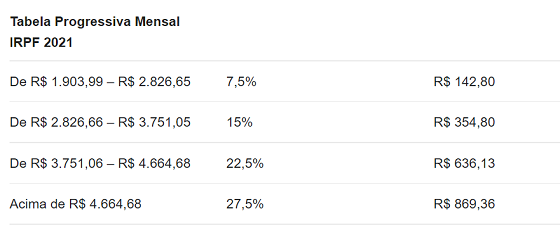

Em todo caso, a tabela progressiva hoje é a seguinte:

E passará, em sendo o projeto aprovado, a ser a seguinte:

Distribuição de lucros e dividendos

O projeto prevê que a partir de 01/01/2022, lucros e dividendos pagos ou creditados pelas pessoas jurídicas deverão ser tributados em 20%. Aqui o primeiro absurdo: não serão tributados os lucros e dividendos gerados a partir de 01/01/2022, mas os pagos.

Se o próprio legislador admite que tal tributação é compensada com a redução da tributação da PJ, como fazer com os lucros acumulados até 31/12/2021, e pagos após 01/01/2022? Afinal, foram tributados por alíquotas majoradas na PJ, e depois, quando pagos aos sócios, serão novamente tributados em 20%.

Quando se começou a isentar a distribuição de lucros, a regra era: lucros gerados a partir de 1996. Por que na hora de voltar a cobrar, mudamos a regra, e passamos a tributar lucros pagos (e não gerados) a partir da data de corte?

A discussão judicial será certa, e por vários motivos

Primeiro, as empresas, para se defender, vão distribuir todo o lucro acumulado até 31/12/2021, ainda que não os tenha em caixa para pagar: o valor vai sair do patrimônio líquido e ser transferido para o passivo, se tornando dívida para com o sócio. Assim, a partir de 01/01/2022, no lugar de distribuir lucros, a PJ vai pagar a dívida acumulada com o sócio. Já a RFB, que sempre interpreta de forma enviesada a legislação, entenderá (i) ser um planejamento tributário abusivo (como, aliás, sob a sua ótica são todos), e (ii) interpretará a expressão “pagos” no texto da lei como sendo não somente a distribuição em si, mas o ato de entregar o dinheiro ao sócio.

E será judicializado ainda o próprio texto legal, posto que descumpre o princípio da anterioridade previsto no artigo 150 da Constituição Federal, segundo o qual, é vedada a cobrança de tributos no mesmo exercício da lei que o instituiu. Isso porque, a despeito de eventual pagamento (e tributação) em data posterior, o lucro gerado até 31.12.2021 será tributado por uma lei promulgada em 2021.

Seguimos com outros pontos da lei

Se o sócio residir em país com tributação favorecida (paraíso fiscal), a alíquota sobe para 30%.

Em caso de distribuição de lucros inexistentes na contabilidade, ou no caso de distribuição disfarçada de lucros, de igual sorte a alíquota sobe para 30%.

Isenção para sócios de ME ou EPP

A distribuição de lucros para sócios de ME ou EPP ficam isentas até o limite mensal de R$ 20 mil. Esse é o limite por CPF: ou seja, se um sócio participar de mais de um ME/EPP, o limite será esse, independentemente de quantas fontes de renda ele tiver.

Contudo, o projeto traz uma regra inusitada: se os beneficiários de uma mesma ME/EPP foram cônjuges, companheiros ou parentes até o terceiro grau, esse limite será global para essas pessoas. Em resumo, irmãos, casais, tios e sobrinhos, pais e filhos, não podem mais ser sócios uns dos outros, sob pena de verem reduzidos o limite de isenção.

Regra esdrúxula, certamente incluída no projeto pela RFB, a qual se assemelha a um cônjuge ciumento: passa 24h do dia (inclusive dormindo) esperando e procurando uma traição, a ponto de transformar a vida do outro e a sua própria em um inferno.

A padaria “Dois Irmãos” não mais vai existir. O que um cunhado não conseguiu, a RFB vai conseguir, que é separar os irmãos…

Caça às bruxas

Seguindo na busca pelo sonegador, e complicando da vida de todos indistintamente, alguns pontos do projeto tentam fechar as portas a possíveis planejamentos tributários.

Redução de capital, quando o mesmo foi integralizado com capitalização de lucros, será tributada como se dividendo fosse: isso, independentemente de a integralização ser anterior a 01/01/2022. O projeto não faz ressalva nesse sentido, a RFB vai levar ao pé da letra, e será mais um ponto de discussão judicial futura.

Na redução de capital, ou no pagamento de lucros com bens, será obrigatória a avaliação do bem a mercado, tributando-se a diferença tanto na PJ que paga, quando no sócio que recebe.

Claro que, se a diferença for a menor, essa despesa não poderá ser usada para deduzir o IR a pagar no mês: com o fisco (brasileiro) é comum regras que só valem em um sentido.

São acrescentados dispositivos ao artigo 60 do Decreto-Lei n° 1.598/77 que tratam da distribuição disfarçada de lucros. Esse artigo perdeu importância depois de 1996, e agora ressuscita com força total.

Venda de bens entre a PJ e seus sócios, empréstimos, pagamento de despesas, enfim, passará a RFB a buscar distribuição disfarçada de lucros em todas as fiscalizações que efetuar.

Tributação da Pessoa Jurídica

A alíquota do IRPJ fica reduzida de 15% para 5% em 2022, e para 2,5% em 2023. A alíquota adicional do IRPF de 10%, aplicável em lucros apurados acima de R$60mil/trimestre, continua em vigor.

A dedutibilidade dos juros sobre capital próprio (JCP) para empresas tributadas pelo lucro real deixa de existir.

Deixa de existir o lucro real anual; agora todas as empresas tributadas sob esse regime, deverão utilizar a modalidade trimestral. Por outro lado, a trava de 30% do lucro para aproveitamento de prejuízos fiscais deixa de ser aplicada nos três trimestres seguintes à apuração de eventual prejuízo.

O projeto anterior obrigava as empresas imobiliárias, que alugavam, compravam e vendiam imóveis próprios à tributação no lucro real; o substitutivo acabou com isso. Tal obrigação iria inviabilizar as holdings imobiliárias.

Foi criado prazo de 240 meses para dedutibilidade de ativos intangíveis, o que aumenta a tributação, na medida que limita o aproveitamento de despesas.

O projeto veda a dedutibilidade de pagamento a funcionários em ações da própria empresa (stock options).

Atualização de bens móveis

Nos 4 primeiros meses de 2022, poderá o contribuinte pessoa física atualizar o valor dos seus bens imóveis adquiridos até 31.12.2020. Sobre a atualização, deverá pagar IR na alíquota de 4%.

Com isso, fica o valor atualização na Declaração de IRPF, e em caso de venda futura, não se sujeita ao IR sobre ganho de capital cujas alíquotas variam de 15% a 22%.