Muitos empresários sequer consideram outros regimes de tributação que não o Simples Nacional ou o Lucro Presumido.

De fato, esses dois regimes têm suas vantagens, principalmente quando a empresa é pequena e fatura pouco. Mas isso quer dizer que obrigatoriamente eles são sempre mais vantajosos? Lucro real é utilizado apenas por empresas grandes? É preciso entender a lógica da tributação para escolher o melhor regime de tributação e não perder dinheiro.

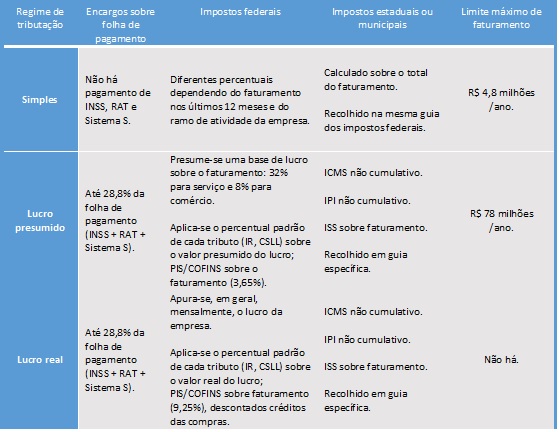

A tabela abaixo lista as principais diferenças dos três regimes de tributação são:

A grande vantagem do Simples Nacional é a economia gerada nos encargos sobre folha de pagamento. Dependendo da atividade da empresa, os percentuais de impostos calculados sobre o faturamento também podem ser bem mais baixos do que as alíquotas do Lucro Presumido. Para atividades comerciais e industriais, outra vantagem do Simples nacional é o pagamento do ICMS e do IPI, os quais possuem alíquotas significativas para não optantes.

Para simular diversos cenários de receita, atividade e custo de folha, comparando os regimes do Simples e do Lucro Presumido, o Sebrae disponibiliza uma interessante calculadora grátis no seguinte endereço: http://www.fgv.br/fgvtec/sebrae/simulador/index.aspx.

Para decidir entre o Lucro presumido e o Lucro Real, a primeira questão a observar é a margem de lucro do negócio. Se essa margem for menor do que a base presumida (32% para serviços e 8% para comércio), o Lucro Real pode ser mais vantajoso.

No Lucro Real, prejuízos acumulados em períodos passados podem ser utilizados para deduzir o lucro apurado para cálculo do imposto. É comum que empresas pré-operacionais tenham mais despesas do receitas. Neste caso, todos os prejuízos acumulados no inicio da operação podem ser utilizados para reduzir o valor de imposto a ser pago.

Cuidados antes de aderir ao Lucro Real

Para aderir ao Lucro Real, a empresa precisa estar mais atenta à gestão. Nesse regime tributário, todas as despesas devem ter documento comprobatório devidamente classificado e arquivado para futuras fiscalizações.

Outra questão importante é separar bem o que pode ser classificado como despesa do que deve ser registrado como investimento. Ao calcular o lucro contábil que será a base do imposto, o seu contador contabilizará apenas a depreciação dos investimentos como despesa. Todos os desembolsos relativos a investimentos não podem ser descontados da base de cálculo do imposto a pagar.

Muitos empresários que investem de maneira recorrente o caixa da empresa no próprio negócio têm a sensação que o lucro é baixo, mas nem sempre caixa baixo é sinônimo de lucro contábil pequeno.

Um ponto importante a se atentar é a respeito de políticas de remuneração baseadas em distribuição de lucros a sócios. Ao contrário do Simples e do Lucro Presumido, quanto maior for o valor a distribuir como lucro, maior será o total de impostos a pagar.

Os prazos para pagamento dos impostos no Brasil são cada vez mais exíguos. E como no Lucro Real, todas as despesas devem ser contabilizadas e conferidas para cálculo mensal dos impostos é fundamental ter equipes financeira e contábil ágeis, integradas e afiadas. Caso contrário, corre -se o risco de pagamentos errados, multas e outras contingências tributárias.

Conclusão

A escolha do melhor regime tributário deve levar em consideração os custos dos tributos envolvidos, mas também a complexidade e estrutura interna de processos, sistemas e equipe disponível para executar as suas operações dentro das regras vigentes.