Os indicadores mais corriqueiros são aqueles que todos conhecem: valor das vendas, sua evolução no tempo, custos fixos, custo das mercadorias ou matérias primas, custo de folha de pagamento dentre outros. O controle de cada rubrica dessa em separado é importante, sobretudo o seu comportamento no tempo.

Mas a combinação de dados traz ainda mais informações. Por exemplo, o cálculo da rentabilidade. Você ouviu falar em ROA e ROE? São indicadores de rentabilidade: retorno sobre ativos, retorno sobre capital investido.

ROA: dividindo o lucro pelo total dos ativos (lucro/ativo total), você sabe o quanto a sua empresa está entregando de rendimento, considerando todo o investimento que é feito nela, tanto seu (capital próprio), quanto de terceiros (fornecedores, bancos etc.).

ROE: já a divisão do lucro pelo patrimônio líquido (lucro/PL), ou seja, lucro sobre capital próprio investido mais o acumulo de lucros, você sabe o quanto o seu capital está rendendo com a empresa.

Vamos aos exemplos. Parece complicado, mas é bem fácil de entender, e mais ainda de calcular: tendo uma contabilidade confiável, qualquer software entrega isso na tela do computador ou do celular.

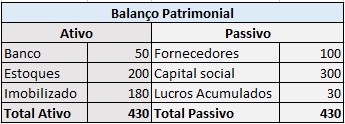

Imagine uma empresa com um balanço como o indicado abaixo, e com um lucro em determinado ano de 25 (qualquer moeda, multiplicado por qualquer número de zeros; pode ser, por exemplo, R$ 25 milhões).

Fazendo os cálculos do ROA e do ROE, temos o seguinte:

ROA = 25/430 = 0,0581, ou 5,81%.

ROE = 25/(300+30) = 0,0758, ou 7,58%.

Nem sempre um rendimento positivo significa um bom negócio. É sempre necessário comparar o rendimento entregue pela empresa com o rendimento desse capital a uma taxa livre de riscos.

Se a empresa, com todos os seus riscos, entrega um rendimento inferior ao seu capital investido em um CDB, ou em uma letra do tesouro nacional, na verdade você está perdendo dinheiro, e não ganhando. O custo de oportunidade, nesse caso, é a diferença entre o rendimento pago pela empresa e o rendimento no CDB.

No nosso exemplo acima, embora se esteja ganhando, por exemplo, R$ 25 milhões ao ano, a rentabilidade (lucro/capital investido, ROE) está pouca coisa acima da SELIC atual, de 6,5% ao ano.

O que é melhor: deixar o dinheiro parado no banco, sem riscos, tomando água de coco na praia e ganhar 6,5% ao ano, ou colocar dinheiro no fogo, enfrentar os problemas de qualquer negócio (gestão de colaboradores, fornecedores, fiscalização, trabalhar 12h por dia, etc.) para no final ganhar 7,58% ao ano?

Não há resposta certa, cada um tem a sua noção de risco/retorno e custo/benefício, mas TEM QUE SABER QUAL É ESSA RELAÇÃO, tem que conhecer esse número.

É importante ainda considerar como despesa o trabalho do sócio. Esse é um erro muito comum. Se o sócio trabalha, isso tem um valor.

Quanto custaria uma pessoa para fazer a mesma coisa? Esse valor deve ser lançado como despesa. É normal o sócio financiar a sua empresa, seja com dinheiro, seja com tempo e trabalho. Não há qualquer problema nisso, apenas esse investimento precisa estar mapeado e gerando reflexos nos seus relatórios financeiros.

O acompanhamento de indicadores de liquidez (a divisão do valor em caixa e bancos pela dívida), e alavancagem (divisão do total da dívida pelos ativos), permitem ao gestor controlar a necessidade de capital, otimizando as despesas financeiras, e preparando a empresa para novos investimentos.

A rotatividade de funcionários implica custos, tais como a rescisão dos antigos, treinamento e adaptação dos novos, e deve ser medida para fins de controle.

De igual modo a necessidade de capital de giro, a qual decorre da diferença de prazos entre as faturas a receber e as faturas a pagar, deve ser acompanhada diariamente.

O fluxo de caixa deve ser de acompanhamento diário. Não consigo entender como alguém se compromete a pagar determinado valor em determina data se não tem em mãos um fluxo de caixa.

Se não sabe quanto terá disponível em determinado dia, como se compromete a pagar algo?

Assumir compromissos dessa forma é apostar no desconhecido, pegar a estrada sem mapa, sem saber quanto tem de combustível e com o mostrador do painel quebrado. Enfim, se der sorte, chega no destino.

O balanço contábil deve ser compreendido, criticado, comparado aos relatórios financeiros, e fonte de informações gerenciais.

A medição de índices de produtividade não deve ser negligenciada. Quanto produz cada funcionário? Quantas horas de máquina são suficientes para fazer determinado produto? Qual o valor do faturamento por funcionário? Ou por metro quadrado? Quantas refeições são vendidas por dia? Qual o ticket médio? Qual o valor médio do frete pago?

A medição de todos esses indicadores, por si só, não vai trazer lucro para sua empresa, assim como comprar uma balança não emagrece ninguém.

No entanto, ao acompanhar todas essas métricas é possível identificar o que está doente e o que está saudável, planejar melhorias, fixar metas, controlar as ações implementadas, aferir sua eficiência, e enxergar o longo prazo.

Fora que o simples fato de medir já obriga que seja dispensada a devida atenção a diversos fatores importantes de sua empresa, os quais podem ser negligenciados na correria do dia a dia se o seu acompanhamento não tiver método.